涉国资情形下的股权作价增资——分析32号令进场公开交易的操作性-凯发k8官网下载

2021/11/13 14:05:31 查看1003次 来源:张慧娟律师

为规范企业国有资产交易行为,加强企业国有资产交易监督管理,防止国有资产流失,国务院国资委及财政部于2016年公布并施行了《企业国有资产交易监督管理办法》(国务院国有资产监督管理委员会、财政部令 第32号,以下简称“32号令”)。

32号令细化了《中华人民共和国企业国有资产法》及《企业国有资产监督管理暂行条例》的诸多原则性安排和规定,为国有资产交易的程序设定了相对详细和清晰的路径,有利于在合规前提下促进国有资产的流动性,进而确保国有资产的保值增值。

32号令规定了三种国有资产交易类型的相关程序(特别是原则要求在产权交易场所公开交易的规定程序,以下简称“进场公开交易”),分别为企业产权转让(即股权转让,规定在32号令第二章)、企业增资(规定在32号令第三章)及企业资产转让(规定在32号令第四章)。但是,在一次国有资产交易过程中,如果涉及两种或以上类型的或在此过程中涉及特殊安排的情形是否需要进场公开交易,32号令并未进行完善、明晰的规定。这不可避免地会给国有企业在相关交易过程中,判断是否需要进场公开交易产生困惑。

2019年11月20日,《学习时报》头版头条刊登了国资委党委书记、主任郝鹏署名文章《加快实现从管企业向管资本转变形成以管资本为主的国有资产监管体制》,文章指出,加强国有资本运作的动态监管。建立国资国企在线监管系统,对企业运行关键环节和重大决策事项进行动态监测和实时监管。强化国有产权流转环节监管,加大国有产权进场交易力度,推动国有企业依法合规通过证券交易、产权交易等资本市场,以公允价格处置企业资产。

在这样的背景之下,充分考虑各种国有资产交易情形的特点,设定既能够确保国有资产保值增值,又能够便利交易的国有产权交易程序就显得十分重要。

为此,本文试图以“股权作价增资”情景下的国有资产交易为例,探讨不同模式下进场公开交易的操作性。

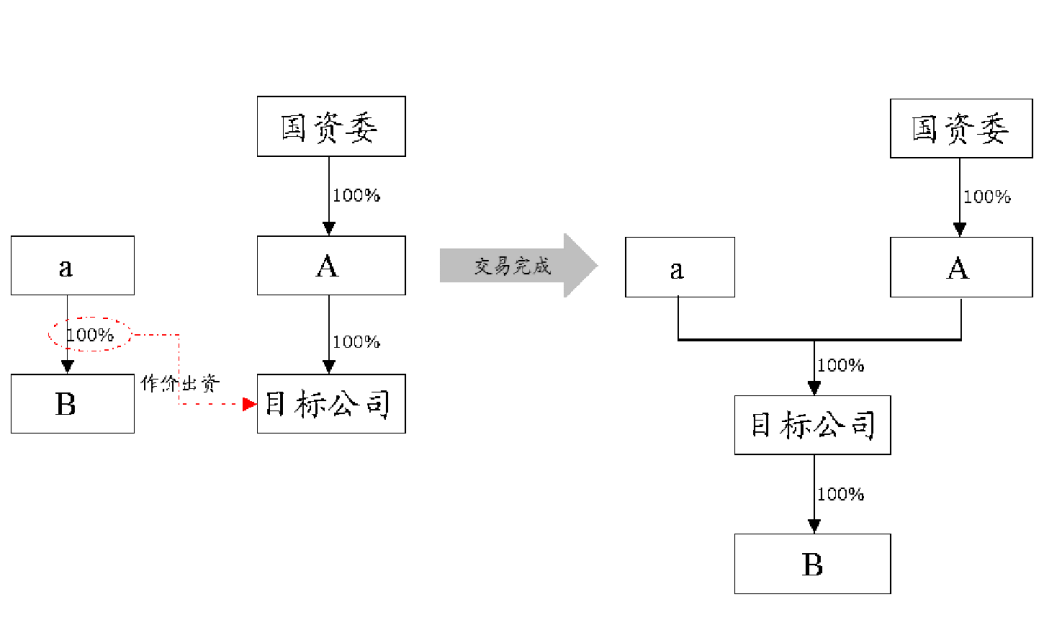

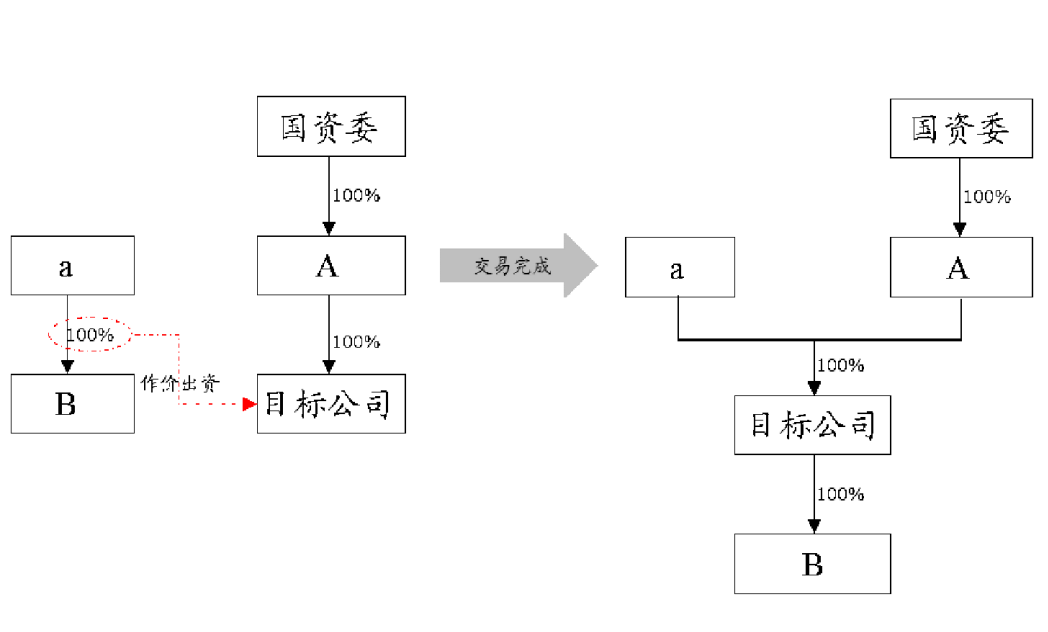

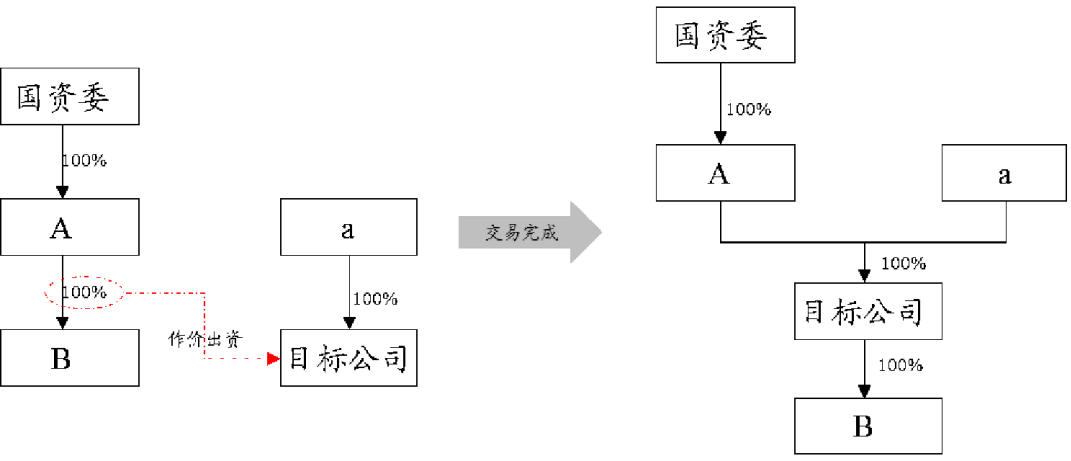

以最简单的股权结构为例,涉及“股权作价增资”情景下的国有资产交易有三大类型,分别为:模式一:拟作价出资的股权系国资股(此处国资股指32号令第三条第(一)项所述情形,以下简称“国资股”),被增资企业(目标公司)不属于国有企业(此处国有企业至32号令第四条所述企业类型且排除32号令第六十三条[1]、第六十四条[2]和第六十六条[3]规定的企业,以下简称“国有企业”);模式二:拟作价出资的股权系国资股,目标公司亦系国有企业;模式三:拟作价出资的股权非国资股,目标公司系国有企业。其中,模式二还需要划分同一集团项下和非同一集团项下的两种子情形。

模式一:

在模式一情形下,由于目标公司并非国有企业,因此目标公司的增资并不适用32号令有关企业增资的规定,即目标公司增资无需也无法进场公开交易。

但因用于向目标公司作价增资的股权系国资股,在作价增资过程中不可避免会伴随32号令规定的“企业产权转让”,即a将其所持b 100%股权转让给目标公司的环节。则该等为履行增资义务而进行的股权转让是否需要进场公开交易,32号令并未予以明确规定。并且也不属于32号令第三十一条可以采取非公开协议转让的情形。

我们理解,要求国资股转让进场公开交易的目的,是希望通过公开交易的方式,最大限度确保国资股转让过程中对国有资产的增值(注意是增值而非保值)。而要实现增值必须伴随着将股权资产转化为货币资产的过程。但是,在上述情景下并没有伴随这样的过程。a仅仅是将其对b的直接投资转化为通过目标公司对b的间接投资。因此,从这一角度而言,我们认为模式一情景下的国资股转让并不需要进场公开交易。

同时,由于a转让国资股的目的是为了取得目标公司部分股权,即a转让b 100%股权所要求的对价并非货币,而为特定企业的股权(即目标公司部分股权)。假设要求模式一情景下的国资股转让进场公开交易,则将存在这样的悖论:该等交易的对价除目标公司及其股东能够提供以外,其他任何市场主体都无法提供,这明显与32号令第十四条的规定[4]相冲突。

就本质而言,模式一情景下的国资股转让系国有企业的对外投资,而非国有资产处置。国资股转让环节仅仅是为了履行国有企业对外投资的出资义务而已。因此,从这个角度而言,模式一情形适用国有企业对外投资的程序和要求更加妥当,而非机械地套用32号令有关企业资产转让的有关规定。

模式二:

1、同一集团项下:

从国资股转让角度,根据32号令第三十一条第(二)项的规定[5],只要经过a审议决策,上述交易过程中的国资股转让,可以采取非公开协议转让方式。

从增资角度,根据32号令第四十六条第(一)项规定[6],经a审议决策,上述交易过程中的增资行为,可以采取非公开协议方式进行。

因此,上述情形下,只要经a审议决策,b以其持有d 100%股权作价增资至目标公司,无需进场公开交易。

2、非同一集团项下:

从国资股转让角度,如同模式一的分析,上述情形理应无需也无法进场公开交易。

由于c用以向目标公司增资的并非货币,而系c所持d 100%股权。因此,如果上述情形下的增资需要进场公开交易,则其并无法征集到2个以上投资方。因此,从增资角度,上述情形也理应无需进场公开交易。

不同于模式一无法直接在32号令中找到直接的可以不进场公开交易的依据。根据32号令第四十五条规定,经同级国资监管机构批准,因国有资本布局结构调整需要,由特定的国有及国有控股企业或国有实际控制企业参与增资;或因国家出资企业与特定投资方建立战略凯发k8国际官方网站的合作伙伴或利益共同体需要,由该投资方参与国家出资企业或其子企业增资,可以采取非公开协议方式进行增资。

因此,上述情形若取得国资委批准,无需进场公开交易。

模式三:

在模式三情形下,由于目标公司系国有企业,因此目标公司的增资行为应受32号令规制。而a所持b 100%股权并非国有股,因此其转让环节并无需要适用32号令。

同模式二非同一集团项下的情形,若模式三情形下的目标公司增资需要进场公开交易,则其并无法征集到2个以上投资方。因此,模式三情形理应无需进场公开交易。根据32号令四十五条的规定,模式三情形可以通过国资委的批准采取非公开协议方式,解决进场公开交易的问题。

32号令施行已经三年多,相信国资主管部门、国有企业、各地产权交易所、产权交易的中介机构(律师、会计师、评估师、产权交易经纪公司)在适用或执行32号令过程中必然遇到了一些困惑,收集整理这些困惑并在适当的时候进一步修订和完善32号令或相关规定,将最大限度地加强国有旗产交易监督管理,防止国有资产流失,确保国有资产保值增值。

- 上一篇 法律尽职调查清单(房地产)

- 下一篇 合同的解除若干问题探讨

律师资料

该律师其他文集

- 2021/12/04 17:15:48 关于国有企业资产转让规定的解析

- 2021/12/04 17:12:38 民法典下,合同法第52条去哪了?

- 2021/12/04 16:54:09 合同无效相关问题的理清

- 2021/12/04 16:46:39 招投标热点法律问题总结(上)

- 2021/12/04 16:44:55 借名买房纠纷中合同效力、房屋确权及执行问题的研究